E' stata pubblicata il 14 luglio 2023 la graduatoria definitiva dei soggetti ammessi al finanziamento del Bando BIT INAIL – ARTES 4.0 N1 – 2022 finanziato con 2 milioni di euro con il Bando pubblicato dall'INAIL il 7 novembre 2022.

Il bando viene realizzato in collaborazione con il centro di competenza ARTES 4.0, e mira a incentivare progetti di ricerca industriale e sviluppo sperimentale tramite l’utilizzo delle tecnologie Impresa 4.0,finalizzati al miglioramento delle condizioni di salute e sicurezza dei lavoratori e alla riduzione degli infortuni nei luoghi di lavoro

I contributi del Bando BIT andranno a coprire fino al 50 % delle spese sostenute dalle imprese.

Con il riepilogo sui requisiti dei progetti le spese ammissibili le modalità di partecipazione, riportiamo all'ultimo paragrafo l'elenco dei progetti ammessi .

Qui la graduatoria completa ammessi/non ammessi.

Bando BIT cos’è – requisiti imprese – importo finanziamenti

Il Bando Innovazione Tecnologia (BIT) ha l’obiettivo di finanziare progetti di ricerca industriale e di sviluppo sperimentale sui temi della salute e sicurezza sul lavoro. E' gestito da Artes 4.0 che è una Associazione senza scopo di lucro riconosciuta dal Ministero dello sviluppo economico, nel quadro degli interventi connessi al Piano nazionale Industria 4.0

Ad ARTES 4.0 sono associati, oltre all’Inail, strutture universitarie in centri di ricerca ed istituti di formazione ad elevata qualificazione, fondazioni e partner industriali

Il bando è aperto a tutte le imprese , dalle MPMI alle grandi imprese che, alla data di presentazione della domanda, abbiano una stabile organizzazione in Italia e possiedono gli specifici requisiti economici e di onorabilità previsti dal Bando.

Nel caso di aggregazioni di più soggetti beneficiari, il mancato possesso dei requisiti da parte di un singolo proponente determinerà l’inammissibilità della domanda.

IMPORTO FINANZIAMENTI

La dotazione finanziaria disponibile messa a disposizione da Inail, è pari complessivamente a 2.000.000 €.

Il contributo è concesso ed erogato alle imprese beneficiarie nella misura del 50 per cento delle spese sostenute, con:

- importo minimo non inferiore a euro 100.000 e

- importo massimo non superiore a euro 140.000.

I progetti devono prevedere il coinvolgimento diretto del CC ARTES 4.0 e il ricorso alle competenze e alle strumentazioni del CC nella misura non inferiore al 20% delle spese ammissibili a copertura dei servizi forniti (vedi elenco all’art. 1 del Bando).

I proponenti potranno richiedere l’erogazione del contributo economico:

- in una unica soluzione al termine del progetto;

- in alternativa, su un unico Stato Avanzamento Lavori (SAL) intermedio non inferiore al 50% del totale

È possibile richiedere l’erogazione di una quota a titolo di anticipazione, nel limite massimo del 30 % del contributo richiesto, compatibilmente con la disponibilità delle risorse finanziarie, previa presentazione di fideiussione bancaria o polizza assicurativa, a favore di Inail.

Bando Bit INAIL: aree tematiche e termini per i progetti

I progetti ammissibili al finanziamento dovranno preferibilmente essere coerenti con almeno una delle seguenti aree tematiche.

- a. Robotica e macchine collaborative

- b. Intelligenza Artificiale

- c. Sistemi di controllo model-based per sistemi multivariabili

- d. Tecnologie per l’ottimizzazione real-time di processo

- e. Applicazioni e tecnologie per archiviazione ed elaborazione di dati

- f. Infrastrutture software di base

- g. Tecnologie per la cyber-security

- h. Realtà aumentata e virtuale e sistemi di telepresenza multisensoriale

- i. Tecnologie robotiche e di realtà aumentata e di sistemi di sensori per la manutenzione predittiva e training

- j. Sensori realizzabili con diverse tecnologie

- k. Sviluppo e caratterizzazione materiali avanzati

- l. Digitalizzazione e robotizzazione di processi

- m. Tecnologie, reti e sistemi e comunicazione, wireless e wired

I progetti devono prevedere:

- un piano di intervento concreto, dettagliato in investimenti, costi e tempi;

- una esposizione chiara dei benefici che il progetto di innovazione avrà nell’ambito della prevenzione e del contrasto degli infortuni e delle malattie professionali e in generale in materia di salute e sicurezza sul lavoro,

- un livello di maturità tecnologica (Technology readiness level, “TRL”) in un intervallo tra TRL 5 e TRL 8;

- il coinvolgimento del Centro di Competenza ARTES 4.0 per lo svolgimento delle attività di ricerca contrattuale, consulenza tecnologica e supporto.

Saranno valutati con particolare favore i progetti la cui realizzazione avrà riflessi in termini di transizione ecologica e sostenibilità ambientale, riduzione dell’inquinamento, riduzione di inefficienze, sprechi e costi, anche in termini di miglioramento della qualità dei processi e dei prodotti.

Inoltre, l’investimento oggetto dell’agevolazione deve essere realizzato e localizzato nel territorio nazionale italiano.

REALIZZAZIONE E RENDICONTAZIONE DEL PROGETTO

I benefici sono concessi, per un periodo di 18 (diciotto) mesi prorogabili di ulteriori 6 (sei) mesi, previa richiesta, adeguatamente motivata da parte del soggetto proponente o del capofila nel caso di partenariato di imprese.

Le spese relative al progetto ammesso al finanziamento sono rendicontabili a partire dalla data di avvio del progetto.

Bando INAIL BIT come fare domanda

Le domande vanno inviate esclusivamente in modalità telematica sulla piattaforma dedicata , previa registrazione, a partire dal 7 novembre 2022

I soggetti proponenti devono compilare entro e non oltre il 16 gennaio 2023 il 13 FEBBRAIO 2023 ore 17.00 gli allegati elencati di seguito:

- Allegato 1 (Domanda dei benefici)

- Allegato 2 (Anagrafica e Dichiarazione sostitutiva relativa ai requisiti di ammissibilità)

- Allegato 3 (Idea progettuale “Abstract”)

- Allegato 4 (Scheda progettuale completa)

- Allegato 5 (Budget della proposta progettuale). ( uno tra i seguenti allegati sulla base della categoria di aiuto in cui ricade il progetto proposto:

- Allegato 5.A_Budget per proposte progettuali relative di ricerca industriale e sviluppo sperimentale (Art. 25 del Regolamento europeo GBER n. 651/2014)

- Allegato 5.B_Budget per proposte progettuali relative all’innovazione a favore delle PMI (Art. 28 del Regolamento europeo GBER n. 651/2014)

- Allegato 5.C_Budget per proposte progettuali relative all’innovazione dei processi e dell’organizzazione (Art. 29 del Regolamento europeo GBER n. 651/2014)

- Allegato 6 (Delega del sottoscrittore)

- Allegato 7 (Dichiarazione d’intenti per la costituzione dell’ATS/ATI/altra forma contrattuale equipollente)

Ulteriori approfondimenti , faq e bando integrale con tutti gli allegati sono disponibili nel portale di ARTES 4.0 "retecompetencecenter4-0"

Bando INAIL BIT requisiti di ammissibilità e di valutazione

La selezione delle proposte è suddivisa in 2 Fasi:

Fase 1: verifica dei requisiti preliminari di ammissibilità previsti dall’art. 10.1.

Fase 2: valutazione tecnico-scientifica delle proposte progettuali

Nella Fase 1 saranno valutati i seguenti requisiti

- Ricezione di tutti i documenti richiesti dal Bando e firma delle dichiarazioni sul possesso dei criteri di ammissibilità

- Ricorso ai servizi forniti da ARTES 4.0 nella misura non inferiore al 20% delle spese ammissibili*

- Allineamento dei temi delle proposte con gli obiettivi e le aree tematiche del Bando

- di maturità tecnologica (TRL) (deve essere compreso in un intervallo tra TRL 5 (TRL iniziale) e TRL 8 (TRL finale).

- Criticità non superabili sulla compatibilità etico/normativa e scientifica della proposta riguardo la salute e sicurezza sul lavoro.

Nella Fase 2 la commissione di esperti valutera aspetti di ideoneità dell'idea progettuale e tecnico scientifici come segue:

a- CRITERI DI IDONEITÀ CRITERI DI IDONEITÀ DELL’IDEA PROGETTUALE

- Idoneità tecnico-scientifica del progetto proposto sulla base delle tematiche del Bando

- Innovazione della soluzione proposta rispetto alle alternative esistenti nell’ambito della salute e sicurezza sul lavoro in funzione del contesto applicativo

- Fattibilità e replicabilità della proposta progettuale nell’ambito della salute e sicurezza sul lavoro

b -CRITERI DI VALUTAZIONE TECNICO SCIENTIFICA CRITERIO DI VALUTAZIONE – PUNTEGGIO MASSIMO e MINIMO

- Qualità tecnico-scientifica del progetto proposto in termini di chiarezza ed effettiva perseguibilità degli obiettivi rispetto alla tematica della salute e sicurezza sul lavoro: punteggio max 20 minimo 12

- Grado di innovazione del progetto:punteggio max 20 minimo 12

- Fattibilità tecnologica del progetto proposto punteggio max 12 minimo 8

Bando BIT 2022 Elenco progetti ammessi

Riportiamo l'elenco dei progetti ammessi al finanziamento con le relative aziende proponenti .

Qui il pdf completo con ammessi e non ammessi.

|

ID PROPOSTA- ESITO – SOCIETÀ PROPONENTE/I |

|---|

|

9158 Ammessa NUOVA SIMAT S.r.l. |

|

9167 Ammessa GLOBAL SERVICE S.r.l. |

|

8750 Ammessa UBIQUICOM S.r.l. |

|

9155 Ammessa Smart Track S.r.l. |

|

9116 Ammessa MEDIATE S.r.l. |

|

8753 Ammessa E.S.TR.A. SPA – Generale Sistemi S.r.l. |

|

8830 Ammessa VISUAL ENGINES S.r.l. |

|

9032 Ammessa KIWIBIT S.r.l. |

|

9135 Ammessa Geckosoft S.r.l. |

|

8751 Ammessa SEA SOLUZIONI ECO AMBIENTALI S.r.l. |

|

9156 Ammessa Next Generation Robotics S.r.l. |

|

8771 Ammessa Gruppo Ecosafety S.r.l. |

|

9153 Ammessa VLAB S.r.l. (impresa proponente singola) |

|

8793 Ammessa EXTERYO S.r.l. |

|

8933 Ammessa Sigma Ingegneria S.r.l. Unipersonale |

|

9113 Ammessa AME ADVANCED MICROWAVE ENGINEERING S.r.l. |

|

8630 Ammessa K-Digitale S.r.l. – Idea-Re S.r.l. |

L'avviso informa che tutte le aziende riceveranno una comunicazione via mail nelle prossime settimane

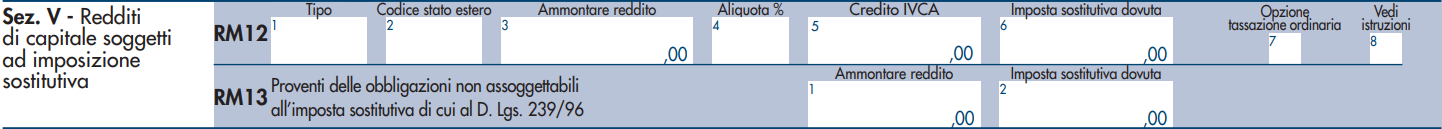

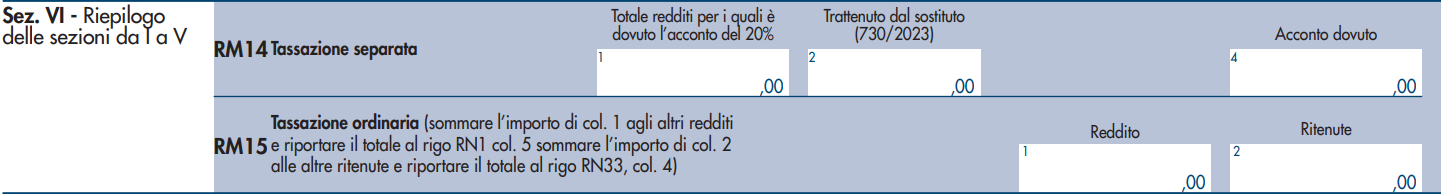

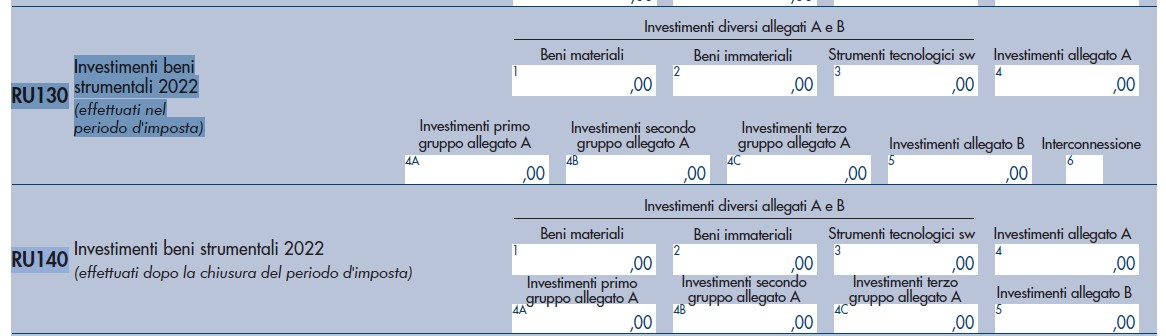

Il corrispondente credito d’imposta va indicato nella colonna 1 del rigo RU5 e poi riportato anche nella colonna 3 del medesimo rigo.

Il corrispondente credito d’imposta va indicato nella colonna 1 del rigo RU5 e poi riportato anche nella colonna 3 del medesimo rigo.