L’imprenditore è tenuto a conservare e aggiornare i libri e i registri contabili previsti dalle normative civilistiche e fiscali tra cui fondamentali il D.P.R. 600/73 e il D.P.R. 633/72.

Nel rispetto dell’inderogabile requisito di trasparenza nei confronti dei terzi, l’imprenditore dovrà, mediante la corretta tenuta delle scritture contabili, l’aggiornamento e la conservazione dei registri richiesti dalle normative, rendere la più completa e veritiera evidenza di tutti i fatti esterni e interni all’azienda che nel corso dell’esercizio si sono sviluppati.

I principali libri e registri sono i seguenti:

-

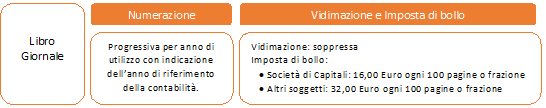

Libro Giornale

-

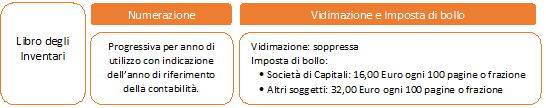

Libro degli Inventari

-

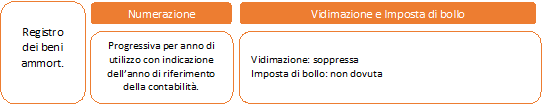

Registro dei Beni Ammortizzabili

-

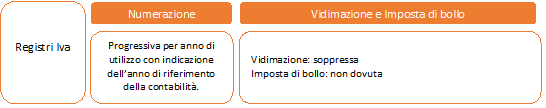

Registri previsti ai fini Iva

-

Scritture contabili ausiliarie di magazzino

I registri contabili vanno conservati per un minimo di 10 anni dalla data dell’ultima registrazione (art. 2220 del codice civile) e comunque sino alla definizione dell’eventuale accertamento tributario.

Vediamo qual è il metodo alternativo alla conservazione cartacea dei libri e dei registri.

Conservazione digitale

In alternativa alla registrazione e conservazione di tipo meccanografico, l’azienda può optare per la conservazione digitale dei documenti.

L’articolo 2215 bis C.c. in merito stabilisce che: “i documenti e le scritture contabili possono essere conservate anche in modalità informatica, per cui le registrazioni devono corrispondere ai documenti e le immagini devono essere rese leggibili in qualsiasi momento dal soggetto che le utilizza.”

La valenza legale rispetto alla forma e al contenuto del documento, nonché alla sua data certa, è attestata dalla firma digitale e dalla marcatura temporale da apporsi almeno una volta all’anno.

La conservazione sostitutiva rende il documento non deteriorabile diversamente rispetto a quanto accade per i registri cartacei soggetti all’usura del tempo.

Nel dettaglio, con la firma digitale si attribuisce al documento un riferimento temporale che corrisponde alla data in cui la firma è apposta. La marca temporale, invece, rappresenta il servizio offerto da un soggetto che certifica il riferimento temporale della rilevazione rendendolo opponibile ai terzi.

Per quanto riguarda l’imposta di bollo, le modalità di assolvimento divergono rispetto a quelle previste per l’archiviazione cartacea in quanto, nel caso di archiviazione digitale l’imposta di bollo dovrà essere versata con modello F24 entro 120 giorni alla chiusura dell’esercizio (Codice tributo 2501). L’ammontare annuo dell’imposta è determinato in base al numero di movimentazioni contabili (fatture, atti, documenti e registri).

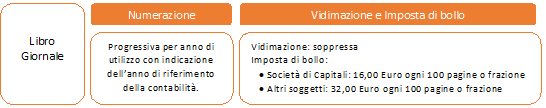

Stampa Libro Giornale

Il Libro Giornale è obbligatorio per tutti i soggetti titolari di reddito di impresa in regime di contabilità ordinaria. È un registro cronologico nel quale devono essere trascritte tutte le operazioni relative all’esercizio dell’impresa. Ogni operazione deve essere caratterizzata da: data, descrizione, rappresentazione contabile e importi relativi distinti per mastri.

Tutte le operazioni devono essere perentoriamente trascritte sul Libro giornale entro e non oltre 60 giorni dal loro accadimento (data in cui l’operazione è stata effettuata o data in cui l’azienda ne è venuta a conoscenza).

Scadenza: il Libro Giornale deve essere stampato entro l’ultimo giorno del terzo mese successivo al termine di presentazione della Dichiarazione dei Redditi.

Abbinata alla stampa del Libro Giornale vi è la stampa dei mastrini/partitari nella quale devono essere contenute tutte le movimentazioni contabili registrate. Le scritture contabili devono essere stampate e firmate dopo la chiusura dei conti e non vi è l’obbligo di bollare o vidimare.

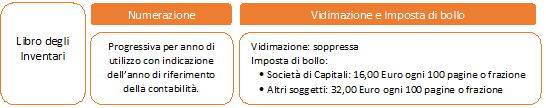

Stampa Libro Inventari

Il Libro degli Inventari è obbligatorio per tutti i soggetti titolari di reddito di impresa in regime di contabilità ordinaria. Esso deve essere redatto indicando tutti gli elementi prescritti dall’articolo 2217 del Codice Civile integrato dalle ulteriori informazioni richieste dall’art. 15 del D.P.R. 600/73.

Per il primo esercizio in cui viene redatto, deve contenere: l’elenco delle attività e delle passività conferite nonché il valore del capitale conferito. Nel caso si tratti di un imprenditore individuale dovrà essere riportata la valutazione delle eventuali attività e passività dell’imprenditore al momento dell’inizio dell’attività.

Per tutti i successivi esercizi, dal libro dovranno emergere una parte sintetica nella quale sono riportati Stato Patrimoniale, Conto Economico e Nota Integrativa e una analitica nella quale è indicata la consistenza dei beni aziendali raggruppati in categorie omogenee per natura e valore, con valore attribuito a ciascun gruppo.

Scadenza: il Libro degli Inventari deve essere stampato entro l’ultimo giorno del terzo mese successivo al termine di presentazione della Dichiarazione dei Redditi.

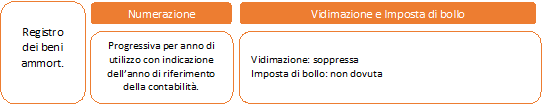

Stampa Registro dei Beni Ammortizzabili

Il Registro dei beni ammortizzabili, racchiude tutte le informazioni inerenti i cespiti di proprietà dell’azienda.

In particolare in esso sono rilevate le seguenti informazioni: anno di acquisizione, costo originario, rivalutazioni o svalutazioni, coefficiente di ammortamento, fondo ammortamento aggiornato al periodo precedente, quota annuale di ammortamento ed eliminazione dal processo produttivo.

L’azienda è esonerata dall’obbligo di tenuta del Registro dei beni ammortizzabili soltanto nel caso in cui tutte le informazioni che dovrebbero essere ivi contenute, vengano riportate nel libro inventari o nel registro Iva acquisti (rispettivamente per le aziende in contabilità ordinaria o semplificata).

Scadenza: il Registro dei beni ammortizzabili deve essere aggiornato entro il termine di presentazione della Dichiarazione dei Redditi.

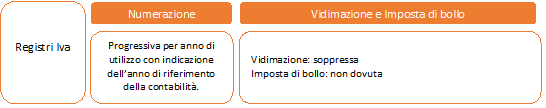

Stampa Registri Iva

La tenuta dei Registri Iva è disciplinata dall’articolo 14, lettera b) del D.P.R. n. 600/73.

I principali Registri Iva sono i seguenti:

-

Registro delle fatture emesse (art. 23 D.P.R. 633/72 così come modificato dal D.L. 23 ottobre 2018 n. 119): “Il contribuente deve annotare in apposito registro le fatture emesse, nell’ordine della loro numerazione, entro il giorno 15 del mese successivo a quello di effettuazione delle operazioni e con riferimento allo stesso mese di effettuazione delle operazioni. Le fatture di cui all’articolo 21, comma 4, terzo periodo, lettera b), sono registrate entro il giorno 15 del mese successivo a quello di emissione e con riferimento al medesimo mese”. Il 2° comma dell’articolo riporta quali sono le informazioni essenziali da registrare: “Per ciascuna fattura devono essere indicati il numero progressivo e la data di emissione di essa, l'ammontare imponibile dell'operazione o delle operazioni e l' ammontare dell'imposta, distinti secondo l'aliquota applicata, e la ditta, denominazione o ragione sociale del cessionario del bene o del committente del servizio, ovvero, nelle ipotesi di cui al secondo comma dell'art. 17, del cedente o del prestatore.”

-

Registro dei corrispettivi (art. 24 D.P.R. 633/72): in luogo rispetto a quanto previsto dall’articolo 23, i commercianti al minuto possono annotare nel registro dei corrispettivi tutte le operazioni effettuate in ciascun giorno distinguendo a seconda dell’aliquota Iva applicabile.

-

Registro degli acquisti (art. 25 D.P.R. 633/72 così come modificato dal D.L. 23 ottobre 2018 n. 119): “Il contribuente deve annotare in un apposito registro le fatture e le bollette doganali relative ai beni e ai servizi acquistati o importati nell’esercizio dell’impresa, arte o professione, comprese quelle emesse a norma del secondo comma dell’articolo 17 e deve annotarle in apposito registro”.

Il 2° comma dell’articolo riporta quali sono le informazioni essenziali da registrare: “Dalla registrazione devono risultare la data della fattura o bolletta, la ditta, denominazione o ragione sociale del cedente del bene o prestatore del servizio, ovvero il nome e cognome se non si tratta di imprese, società o enti, nonché l'ammontare imponibile e l'ammontare dell'imposta distinti secondo l'aliquota.”

Scadenza: i registri Iva devono essere stampati entro l’ultimo giorno del terzo mese successivo al termine di presentazione della Dichiarazione dei Redditi.

Esclusivamente con riferimento al Registro Vendite e al Registro Acquisti, l’articolo 7, comma 4-quater, D.L. 357/1994 (introdotto dall’art. 19-octies, comma 6, D.L. 148/2017 Decreto Fiscale collegato alla Legge di Stabilità 2018) introduce però una deroga a tale termine stabilendo che: “A tutti gli effetti di legge, la tenuta di qualsiasi registro contabile con sistemi meccanografici è considerata regolare in difetto di trascrizione su supporti cartacei, nei termini di legge, dei dati relativi all'esercizio per il quale non siano scaduti i termini per la presentazione delle relative dichiarazioni annuali, allorquando anche in sede di controlli ed ispezioni gli stessi risultino aggiornati sugli appositi supporti magnetici e vengano stampati contestualmente alla richiesta avanzata dagli organi competenti ed in loro presenza.”

Questa deroga è applicabile a tutti i soggetti passivi Iva a condizione che i Registri siano aggiornati sui supporti elettronici e gli stessi possano essere stampati con immediatezza su richiesta degli organi di ispezione e controllo.

Come anticipato, tale semplificazione non è applicabile per quanto riguarda la stampa del registro dei corrispettivi e di tutti gli altri registri speciali previsti ai fini Iva.

Si specifica che la disposizione di cui all’art. 7, comma 4-quater, D.L. 357/1994, è in vigore dal 6 dicembre 2017 ma in più occasioni l’Agenzia delle Entrate ha specificato che per l’applicazione di tale norma vige il principio del favor rei e dunque, anche per i registri Iva che avrebbero dovuto essere stampati prima del 6 dicembre 2017, l’omissione dell’adempimento non provoca l’irrogazione di sanzioni.

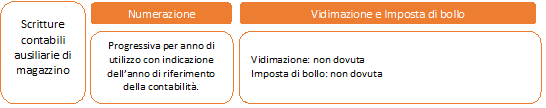

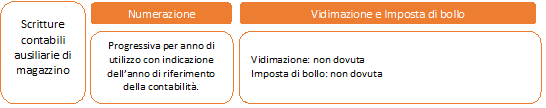

Scritture contabili ausiliarie di magazzino

L’obbligo di tenuta fiscale delle scritture ausiliarie di magazzino è disciplinato dall’articolo 1 del D.P.R. 695/1996 e riguarda tutti i contribuenti che per almeno due periodi di imposta consecutivi:

-

realizzano un volume di ricavi annuo superiore a 5.164.569 Euro

-

dichiarano alla fine del periodo di imposta rimanenze finali per un valore complessivo superiore ad Euro 1.032.914 Euro.

L’obbligo, pertanto, è in vigore dal secondo periodo di imposta successivo e cessa di esistere se per due esercizi consecutivi uno di questi due limiti non è superato (il soggetto non sarà più obbligato dal periodo di imposta successivo).

Scadenza: le scritture ausiliarie di magazzino devono essere stampate entro l’ultimo giorno del terzo mese successivo al termine di presentazione della Dichiarazione dei Redditi.