Le cd visite fiscali sono lo strumento a disposizione dei datori di lavoro per il controllo dello stato di malattia sui lavoratori dipendenti, sia pubblici che privati .

Il lavoratore che si assenta dal lavoro presentando il certificato di malattia , ha infatti l’obbligo di essere reperibile presso l’indirizzo abituale o il domicilio occasionale, per tutti i giorni durante la durata della malattia , comprese le domeniche ed i giorni festivi in determinati orari.

La legge prevede alcune fasce orarie giornaliere da rispettare in cui gli ispettori dell'INPS possono effettuare le visite fiscali, che sono le seguenti :

- PER I LAVORATORI STATALI E DEGLI ENTI LOCALI: dalle ore 9.00 alle 13.00 e dalle ore 15.00 alle 18.00;

- PER I LAVORATORI DEL SETTORE PRIVATO: dalle ore 10.00 alle 12.00 e dalle ore 17.00 alle 19.00.

Da dicembre 2023 , a seguito di una sentenza del TAR DEL LAZIO che ha evidenziato l'incostituzionalità del diverso trattamento (vedi i dettagli sotto) è stata modificata la prassi INPS (Messaggio 4640/2023) per i dipendenti pubblici parificando l'obbligo di reperibilità a quello dei dipendenti privati.

Per tutti quindi attualmente gli orari per le visite fiscali sono

- dalle ore 10 alle 12 di mattina

- dalle ore 17 alle 19 di sera

L'obbligo riguarda tutti i giorni sia feriali che festivi.

ATTENZIONE La sentenza del TAR segnalava la necessita di un intervento legislativo che non è ancora verificato

In caso di assenza nel momento di una visita medica di controllo il lavoratore viene chiamato a una visita ambulatoriale e deve presentare una lettera di giustificazione . Se tale giustificazione non risulta valida ci sono conseguenze sia economiche da parte dell'INPS che non paga interamente i giorni di malattia, che da parte del datore di lavoro che può prendere ulteriori provvedimenti disciplinari.

Vediamo piu in dettaglio nei paragrafi seguenti le modalità con cui comunicare eventuali assenze , i casi di esonero dalla reperibilità e le conseguenze in caso di assenza ingiustificata dalla visita fiscale di controllo .

Visite fiscali: giustificazione assenze e comunicazione cambio residenza

Il decreto di riforma della pubblica amministrazione del 2017 prevede che se durante la malattia il lavoratore si deve spostare dal luogo indicato per giustificati motivi come visite mediche, o accertamenti specialistici o altro, è tenuto a darne preventiva comunicazione,

- in forma scritta

- al datore di lavoro

che, a sua volta, ne dà comunicazione all’INPS.

I motivi di giustificazione per l'assenza accettabili sono in generale quelli dettati da forza maggiore, come ad esempio:

- Ricovero in ospedale

- precedenti visite di controllo sullo stesso periodo di malattia

- Motivi familiari che richiedono la presenza del lavoratore in modo indifferibile e inderogabile

- Concomitanza di visite, prestazioni e accertamenti specialistici, per i quali va dimostrata l'impossibilità di essere effettuate in orari diversi

La giurisprudenza in alcune pronunce ha giudicato valide anche le seguenti motivazioni:

- Ritiro di referti di esami collegati alla malattia;

- Effettuazione di un ciclo di cure presso un istituto convenzionato;

- Necessita di recarsi in farmacia;

- Visita alla madre in ospedale con orari di visita coincidenti con le fasce di reperibilità;

- Visita per la verifica della guarigione presso l’ambulatorio del medico con orario di visita coincidente con le fasce di reperibilità

Recentemente invece la Cassazione ha giudicato ingiustificata l’assenza di un lavoratore che si era allontanato dalla propria abitazione per portare il figlio all’ospedale per controlli non urgenti. La decisione contenuta nell'Ordinanza n. 24492 del 1° ottobre 2019, ribadisce infatti che il dipendente che si allontana dalla propria casa durante le fasce orarie di reperibilità evita la multa, oltre che nei casi di forza maggiore, solo quando la sua presenza altrove risulti indifferibile. Nel caso specifico, invece il lavoratore non aveva chiarito l’impossibilità per altri familiari di prendersi cura del minore e, in ogni caso, la situazione non gli impediva di comunicare tale assenza al proprio datore di lavoro.

Nuova ordinanza di Cassazione su mancata comunicazione di cambio di residenza

Con l'Ordinanza n. 8381 del 28 marzo 2024, in tema di licenziamento per assenza ingiustificata dal lavoro, la Cassazione ha precisato che l'assenza del lavoratore in malattia è giustificata anche se la visita fiscale ha avuto esito negativo perché nel caso specifico l'istituto non aveva preso in considerazione l’indirizzo che il lavoratore aveva comunicato, pur non mettendone a conoscenza il datore di lavoro.

Per questo il lavoratore è soggetto alla sanzione per omessa comunicazione ai fini della reperibilità ma è stato risarcito e reintegrato nel posto di lavoro

Assenza da visite fiscali: le conseguenze

In caso di assenza a visita domiciliare di controllo il lavoratore deve presentare la documentazione giustificativa al datore di lavoro e anche all’Inps, se l’assenza è dovuta a motivi sanitari.

Va ricordato che la valutazione finale sulla giustificabilità o meno e i relativi provvedimenti spettano esclusivamente al datore di lavoro.

Se l'assenza dalla visita medica di controllo non è considerata giustificata scatta l’applicazione di sanzioni che consistono nel parziale o totale mancato indennizzo delle giornate di malattia da parte dell'INPS.

Il calcolo del mancato indennizzo avviene nel seguente modo:

• decurtazione per un massimo di 10 giorni di calendario, dall'inizio dell'evento, in caso di prima assenza a visita fiscale di controllo non giustificata;

• decurtazione per il 50% dell'indennità nel restante periodo di malattia in caso di seconda assenza a visita fiscale di controllo non giustificata;

• decurtazione per il 100% dell'indennità dalla data della terza assenza a visita fiscale di controllo non giustificata.

I datori di lavoro possono esaminare gli esiti delle valutazioni dei medici legali dell’Istituto sulla documentazione presentata dal lavoratore, in caso di assenza alla visita di controllo tramite l'applicativo per le visite fiscali (v.messaggio n. 1270 del 29 marzo 2019)

Visite fiscali e datori di lavoro: come richiedere le visite al Polo Unico INPS

Come anticipato sopra, il Decreto legislativo 75 2017 (Riforma Madia) , ha istituito il Polo unico VMC per le visite fiscali ( Visite Mediche di controllo ) in capo all’INPS.

L' ufficio è responsabile per le ispezioni e gli accertamenti medico legali su tutto il territorio nazionale , sia per le visite d'ufficio che per quelle su richiesta del datore di lavoro (messaggio 9 agosto 2017, n. 3265).

In precedenza l'istituto verificava lo stato di malattia dei dipendenti pubblici mentre per i dipendenti privati la responsabilità era affidata alle commissioni sanitarie delle ULSS locali.

In data 25 marzo 2019 la Ragioneria Generale dello Stato ha chiarito che il personale delle Forze armate (Esercito, Marina militare, Aeronautica militare), dei Corpi armati dello Stato (Guardia di Finanza e Carabinieri, Polizia dello Stato, Polizia Penitenziaria) e del Corpo nazionale dei vigili del fuoco è da considerare assoggettato alla normativa sul Polo Unico della medicina fiscale.

I datori di lavoro privati e le pubbliche amministrazioni possono richiedere la visita medica di controllo dello stato di salute dei propri dipendenti in malattia, compresi quelli per i quali non sono tenuti al versamento della contribuzione per l’indennità economica di malattia , attraverso un applicativo web disponibile sul sito INPS.

Per utilizzare il servizio, è necessario essere in possesso delle credenziali , da richiedere all' INPS allegando i seguenti documenti:

- modulo di richiesta, compilato e sottoscritto dallo stesso datore di lavoro privato o dal legale rappresentante (ove il datore di lavoro sia pubblico o organizzato in forma associata o societaria), con allegati copia del documento d’identità del sottoscrittore ed i singoli moduli di richiesta individuale;

- modulo di richiesta individuale, compilato e firmato da ogni dipendente autorizzato, specificando l’assegnazione del PIN per l’accesso al servizio online “Richiesta visite mediche di controllo”, con allegata la fotocopia del documento d'identità del sottoscrittore.

Il servizio online permette anche di consultare lo stato delle richieste inviate e l’esito degli accertamenti medico legali.

Orario visite fiscali del settore pubblico: incostituzionale per il TAR

Il Tribunale Amministrativo Regionale del Lazio – RomaSezione 4-ter con la Sentenza 3 novembre 2023 n. 16305 ha accolto il ricorso di una amministrazione penitenziaria contro il l Decreto Ministeriale n. 206 del 17 ottobre 2017, emesso dalla Presidenza del Consiglio dei Ministri, concernente il "Regolamento recante modalità per lo svolgimento delle visite fiscali e per l'accertamento delle assenze dal servizio per malattia, nonché l'individuazione delle fasce orarie di reperibilità, i quale individua le fasce di reperibilità per la visita fiscale in caso di malattia tra le 9 e le 13 e tra le 15 e le 18 di ciascun giorno, mantenendo così gli orari attualmente previsti per la P.A. e lasciando immutata la differenziazione tra il pubblico e il privato, per il quale le finestre sono più brevi, ricomprese tra le ore 10 e le 12 e tra le ore 17 e le 19.

Si afferma in particolare il contrasto con l'art 3 della costituzione sull'uguaglianza dei cittadini e l'illogicita anche della possibilità di controlli d'ufficio, non solo su richiesta dei datori di lavoro.

Nella sentenza si afferma che " La mancata armonizzazione ha altresì determinato una disparità di trattamento tra settore pubblico e settore privato, a parere del Collegio, del tutto ingiustificata, considerato che un evento come la malattia non può essere trattato diversamente a seconda del rapporto di lavoro intrattenuto dal personale che ne viene colpito. Ne è quindi derivata la violazione dell'art. 3 Costituzione, non essendo rispettato il principio di uguaglianza.

Il mantenimento delle differenziate fasce orarie, con una durata complessiva, per il settore pubblico, quasi doppia rispetto a quella del settore privato (7 ore a fronte di 4 nell'arco di una giornata) è indicativo anche di uno sviamento di potere: la stessa motivazione addotta dall'Amministrazione nell'interlocuzione con il Consiglio di Stato (il mancato allineamento delle fasce di reperibilità per il settore pubblico a quelle del privato è dovuto ad una minore incisività della disciplina dei controlli) è una dimostrazione del fatto che si parte dall'idea che per il settore pubblico servano controlli rafforzati. Tali controlli ripetuti, associati ad una restrizione delle ipotesi di esclusione dall'obbligo di rispettarle, sembrano piuttosto diretti a dissuadere dal ricorso al congedo per malattia, in contrasto con la tutela sancita dalla Carta costituzionale dall'art. 32.

Il TAR condivide con il Consiglio di Stato la necessità di "invitare l'Amministrazione a procedere, con le modalità ritenute più opportune, all'armonizzazione della disciplina delle fasce orarie di reperibilità fra dipendenti pubblici e dipendenti del settore privato, in base a quanto esplicitamente previsto dalla normativa di delega di cui al richiamato art. 55 septies, comma 5 bis del d.lgs. n. 165 del 2001."

Visite fiscali i casi di esclusione dalla reperibilità

Il Decreto ministeriale 11 gennaio 2016 concernente le visite mediche di controllo dei lavoratori da parte dell'INPS ha previsto che sono esclusi dall'obbligo di rispettare le fasce di reperibilità i lavoratori subordinati privati, per i quali l'assenza è riconducibile ad una delle seguenti circostanze:

- a) patologie gravi che richiedono terapie salvavita;

- b) stati patologici sottesi o connessi alla situazione di invalidità riconosciuta.

Per quanto riguarda i lavoratori della pubblica amministrazione l'esonero è stato modificato con decreto del Ministro per la semplificazione e la pubblica amministrazione n. 206 del 17 ottobre 2017 che prevede come motivazioni:

a) patologie gravi che richiedono terapie salvavita;

b) infortuni sul lavoro;

c) malattie per le quali e' stata riconosciuta la causa di servizio;

d) stati patologici sottesi o connessi alla situazione di invalidità riconosciuta.

ATTENZIONE: Non è piu esclusa la possibilità di una seconda visita fiscale nello stesso periodo di prognosi indicato nel certificato.

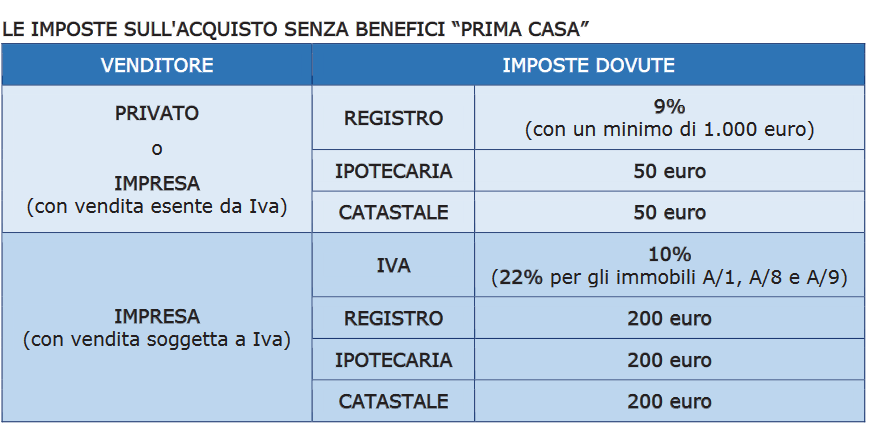

*Fonte Guida Agenzia entrate 2024

*Fonte Guida Agenzia entrate 2024  L’importo deve comprendere le spese indicate nella sezione “Oneri detraibili” (punti da 341 a 352) della Certificazione Unica 2024 con il codice onere 12. Non possono essere indicate le spese sostenute nel 2022 che nello stesso anno sono state rimborsate dal datore di lavoro in sostituzione delle retribuzioni premiali e indicate nella sezione “Rimborsi di beni e servizi non soggetti a tassazione – art. 51 Tuir” (punti da 701 a 706) della Certificazione Unica 2023 con il codice onere 12. La detrazione spetta comunque sulla parte di spesa non rimborsata.

L’importo deve comprendere le spese indicate nella sezione “Oneri detraibili” (punti da 341 a 352) della Certificazione Unica 2024 con il codice onere 12. Non possono essere indicate le spese sostenute nel 2022 che nello stesso anno sono state rimborsate dal datore di lavoro in sostituzione delle retribuzioni premiali e indicate nella sezione “Rimborsi di beni e servizi non soggetti a tassazione – art. 51 Tuir” (punti da 701 a 706) della Certificazione Unica 2023 con il codice onere 12. La detrazione spetta comunque sulla parte di spesa non rimborsata.